Самое актуальное и обсуждаемое

Популярное

Полезные советы

Важно знать!

9 образцов отличных рекомендательных писем для вашей работы

Содержание

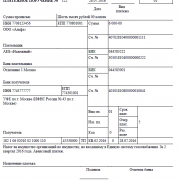

Рекомендательное письмо сотруднику – это оценка профессиональных качеств, навыков и умений работника со стороны его бывшего начальника или коллеги. Данный документ применяется, как правило,...

Читать далее

15 курсов веб-дизайна, которые сделают из вас профи

10 лучших конструкторов для создания сайта: подробный обзор

5 актуальных вопросов по постановлению правительства рф от 30 апреля 2020 г. n 616

76 счет бухгалтерского учета — это… субсчета 76 счета бухгалтерского учета

15 лучших lounge-баров и кафе москвы

40 национальных блюд фастфуда со всего мира

7 советов, как сэкономить на содержании склада

1 468 шаблоны лендингов

1 семестр: астрология для начинающих, азы и основы

Рекомендуем

Лучшее

Важно знать!

14 идей, как сменить профессию в 40-50 лет мужчине и женщине

Как поменять профессию в 40 лет женщине: делаем выбор

Вариантов смены профессиональной деятельности достаточно много. Вы можете выбрать один из двух доступных вариантов: смежные или кардинальны изменения....

Читать далее

4 этапа становления проекта по изготовлению дубликатов гос номеров на автомобиль

6 простых действий для создания формы в word

10 лучших онлайн-курсов видеомонтажа и съемки видео

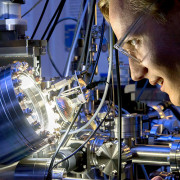

2 наука инв краткая 2020

11 лучших конструкторов лендингов (landing page): бесплатные и платные

12 способов заработка денег для подростков в интернете без вложений

10 способов вложить 50 тысяч рублей чтобы они приносили доход

17 лучших ресторанов быстрого питания в мире

3 способа как узнать кадастровую стоимость земельного участка. для всех категорий граждан!

Обсуждаемое

Важно знать!

6 лучших бизнес идей в гараже 2019-2020 года

Введение в тему гаражного бизнеса

https://www.youtube.com/embed/T8ODPKTqdLY

Практически каждый вид предпринимательства требует наличия площадей для реализации задумок в жизнь. Однако когда в распоряжении...

Читать далее

75 фраз для предпринимателей для успеха в бизнесе

30 профессий, которые не требуют образования

6 лучших мест и способов оплаты госпошлины на развод

8 лучших конструкторов для создания интернет-магазина и сайта для бизнеса

5 способов как зарабатывать на бирже криптовалют

30 полезных идей и проектов 3d-печати для вашего дома

84-й счет бухгалтерского учета (нюансы)

15 бизнес-идей как заработать на рекламе и продвижении

17 лучших платных и бесплатных курсов по обучению фрилансу для новичков

Популярное

Актуальное

Важно знать!

9 видов инфографики и их применение (+ шаблоны инфографики)

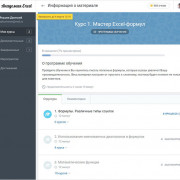

Как сделать инфографику

Сделать полностью индивидуальный дизайн под силу только профи дизайнерского искусства. Если вы из таких, нарисовать инфографику можно в любом привычном вам редакторе изображений....

Читать далее

10 новинок в салонах красоты, быстро набирающих популярность

54-фз: в чём суть закона об онлайн-кассах и какая от него польза бизнесу

7 фотостоков для заработка

10 самых высокооплачиваемых профессий в россии

12 лучших дебетовых карт с процентом на остаток

15 самых выгодных акций российских компаний в 2020 году

100+ идей заработка для мам в декрете в 2021 году

13 удачных примеров утп из практики российских и зарубежных компаний

20 бизнес-идей на дому с минимальными вложениями

Обновления

Без рубрики

Преимущества нотариального перевода: точность, юридическая обязательность.

Без рубрики

Преимущества нотариального перевода: точность, юридическая обязательность.

Какие преимущества имеет нотариально заверенный перевод

В условиях глобализации и растущей мобильности...

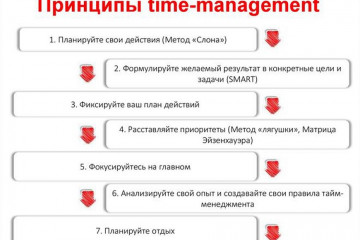

15 популярных техник тайм-менеджмента

15 популярных техник тайм-менеджмента

Сервисы по планированию времени

Перейдем к приложениям и сервисам, облегающим жизнь, планирование и...

17 безумных фактов о ричарде брэнсоне, создателе virgin, полетевшем в космос

17 безумных фактов о ричарде брэнсоне, создателе virgin, полетевшем в космос

Биография Ричарда Брэнсона

Говоря кратко о биографии Ричарда Брэнсона, стоит остановиться на том, что...

100 самых богатых людей мира 2019, forbes список миллиардеров

100 самых богатых людей мира 2019, forbes список миллиардеров

Карлос Слим Элу и семья ($64 млрд)

Самый состоятельный человек в Мексике и Южной Америке. Ему

принадлежит...

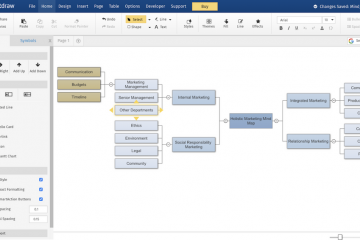

7 инструментов для создания интеллект-карт

7 инструментов для создания интеллект-карт

Чем хороши электронные интеллект-карты

У каждого из инструментов, которые мы сегодня рассмотрим, есть...

17 способов заработать не выходя из дома

17 способов заработать не выходя из дома

Заработать своими руками: сувениры и декор

Заработать своими руками, продавая сувениры и декор, – хенд-мейд...

50+ лучших сайтов для заработка денег

50+ лучших сайтов для заработка денег

Магазин орехов и сухофруктов

В наше время все больше людей заботятся о своем здоровье, отдавая предпочтение...

13 способов как можно заработать в 11, 12, 13, 14, 15 лет школьнику подростку?

13 способов как можно заработать в 11, 12, 13, 14, 15 лет школьнику подростку?

Можно ли детям работать: способы заработать ребенку в 10, 11, 12 лет

Официально действующее законодательство...

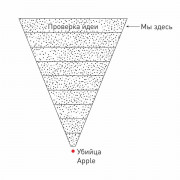

10 секретов успешных продаж, о которых все знают, но почему-то не используют

10 секретов успешных продаж, о которых все знают, но почему-то не используют

Классификация продаж

Способов продавать товар очень много, так же много и участников торгового процесса....

46 бесплатных онлайн-курсов по управлению

46 бесплатных онлайн-курсов по управлению

Светлана Вега

Зарегистрируйтесь в школе трейдинга Светланы Вега. Она учит торговать фьючерсами. Для...

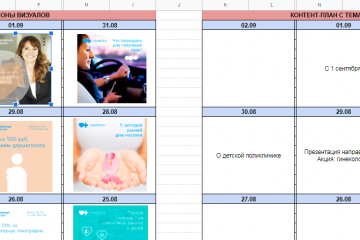

12 шагов создания smm-стратегии

12 шагов создания smm-стратегии

Шаблон контент-плана

Это один из важных шаблонов, включаемых в инструментарий социальных сетей. Контент-план...

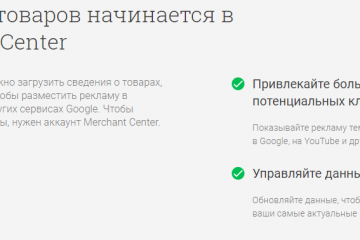

12 идей для пассивного заработка в 2021 году

12 идей для пассивного заработка в 2021 году

Google Merchant Center

Сервис с возможностью создания рекламных объявлений, которые показываются...